เข้าใจการขาดทุนหนัก ก่อนเลือกพอร์ตลงทุน

918 จำนวนผู้เข้าชม |

เลือกพอร์ตตามความเสี่ยงที่รับได้

เลือกพอร์ตตามระยะเวลาของเป้าหมาย

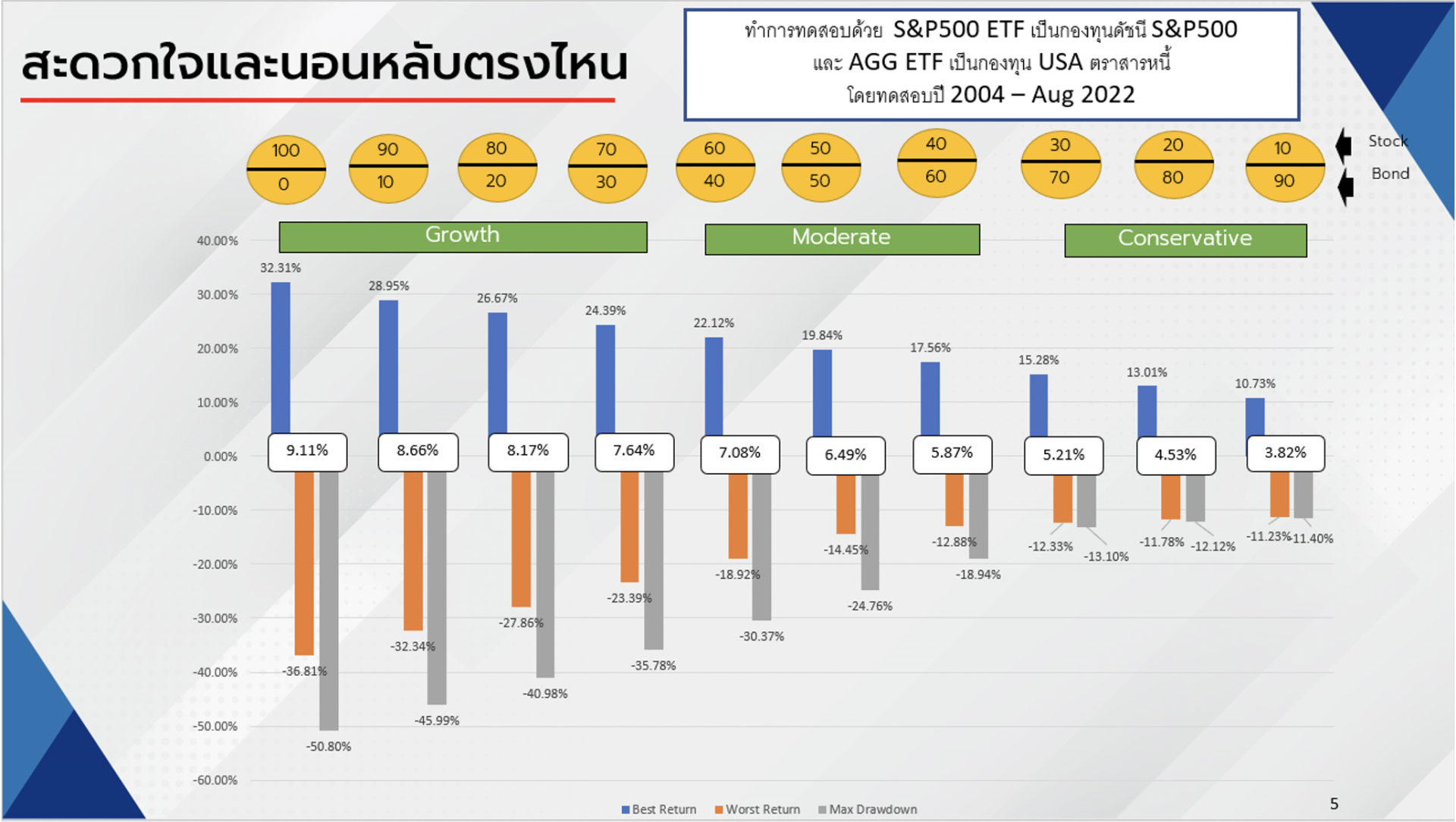

แต่บ้างครั้งเราอาจจะไม่แน่ใจว่าจริง ๆ ความเสี่ยงที่เรารับได้อยู่ประมาณเท่าไร วันนี้ ผมมีตัวเลขมาแชร์กันดังรูปข้างล่าง

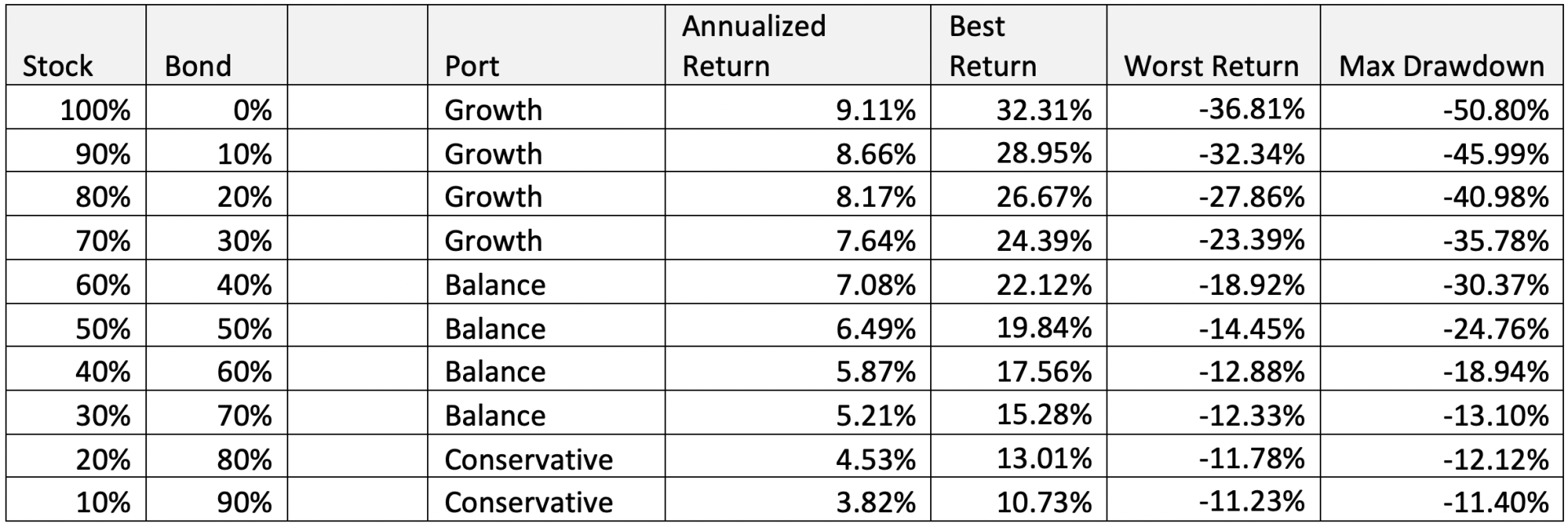

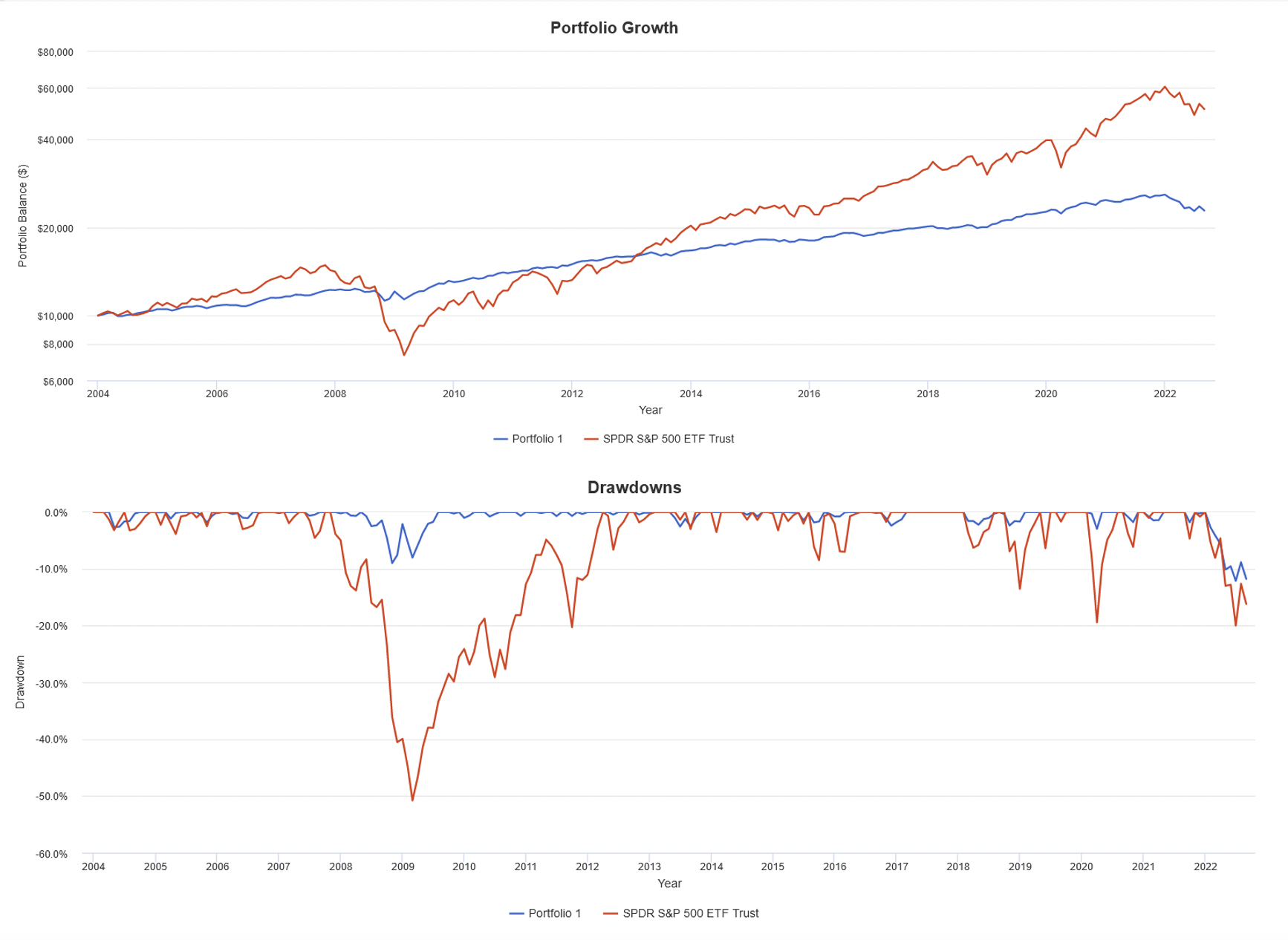

เป็นการทดสอบด้วย ดัชนี S&P500 และ AGG ETF ซึ่งการเน้นลงทุนใน ตราสารหนี้ของ USA โดยทดสอบปี 2004 – Aug 2022 ซึ่งผ่านช่วง วิกฤตของการเงิน Sub-prime มาแล้ว จะได้ผลตอบตารางนี้

ดังก่อนเลือกจะต้องถามตัวเองว่า พร้อมที่จะเจอ Max Drawdown ได้มากขนาดไหน

Maximum Drawdown เป็นการวัดระดับผลตอบแทนขาดทุนสูงสุดในอดีตที่ผ่านมาเมื่อเทียบจากจุดที่เคยได้รับผลตอบแทนสูงที่สุด (Historical Peak) โดยค่า Maximum Drawdown บอกถึงอดีตที่ผ่านมาของกองทุนนั้น ปรับลดลงยาวนานมากน้อยแค่ไหน และทำให้เกิดการขาดทุนเป็นจำนวนเท่าใด หรืออีกนัยหนึ่งก็คือ ความเสี่ยงที่จะเกิดการขาดทุนสูงสุดจากการลงทุน

ถ้าคุณสามารถเจอ Max Drawdown ได้เพียง – 24% ตอนเจอ วิกฤตของการเงิน นั้นหมายถึง พอร์ตที่คุณเลือกจะได้หุ้น 50% และ ตราสารหนี้ 50%

หรือ ถ้าคุณต้องการ ผลตอบแทนระยะยาว 8% พอร์ตที่คุณเลือกได้เป็น หุ้น 80% และตราสารหนี้ 20% แต่ต้องถามตัวคุณเองว่าพร้อมเจอ Max Drawdown ได้ที่ -35% ตอนเจอ วิกฤตของการเงิน

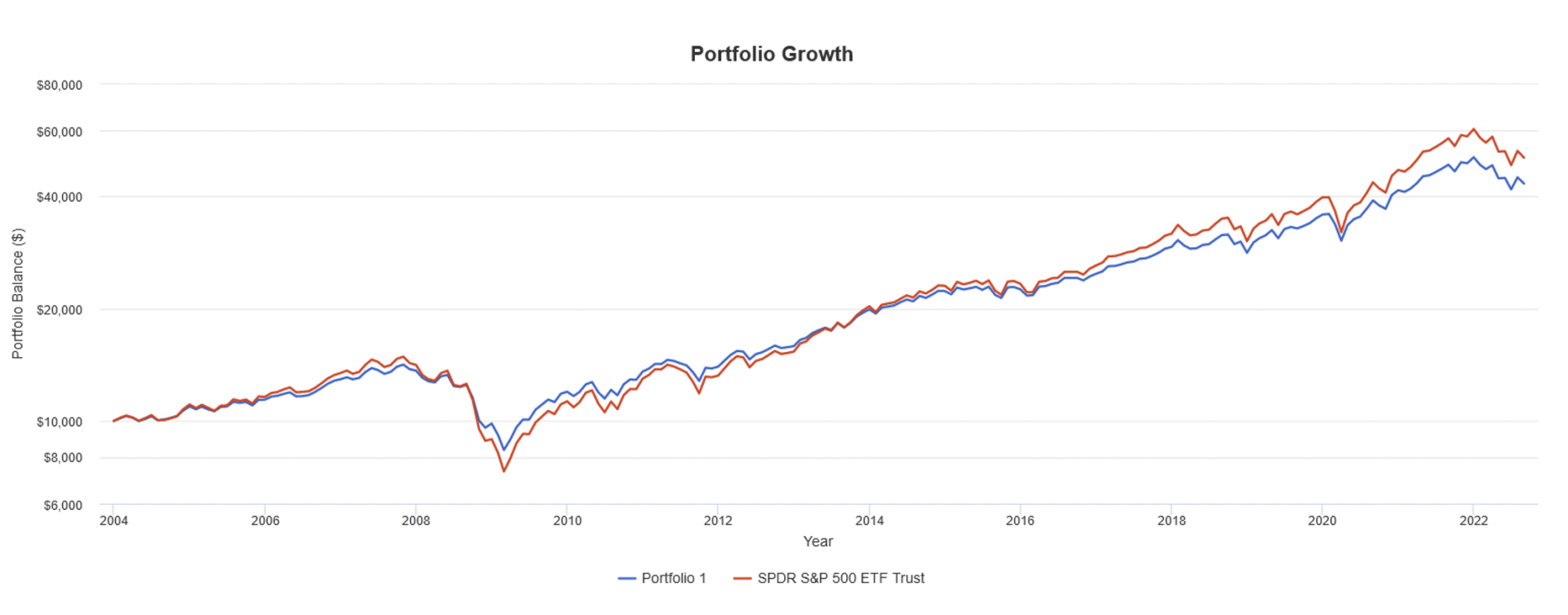

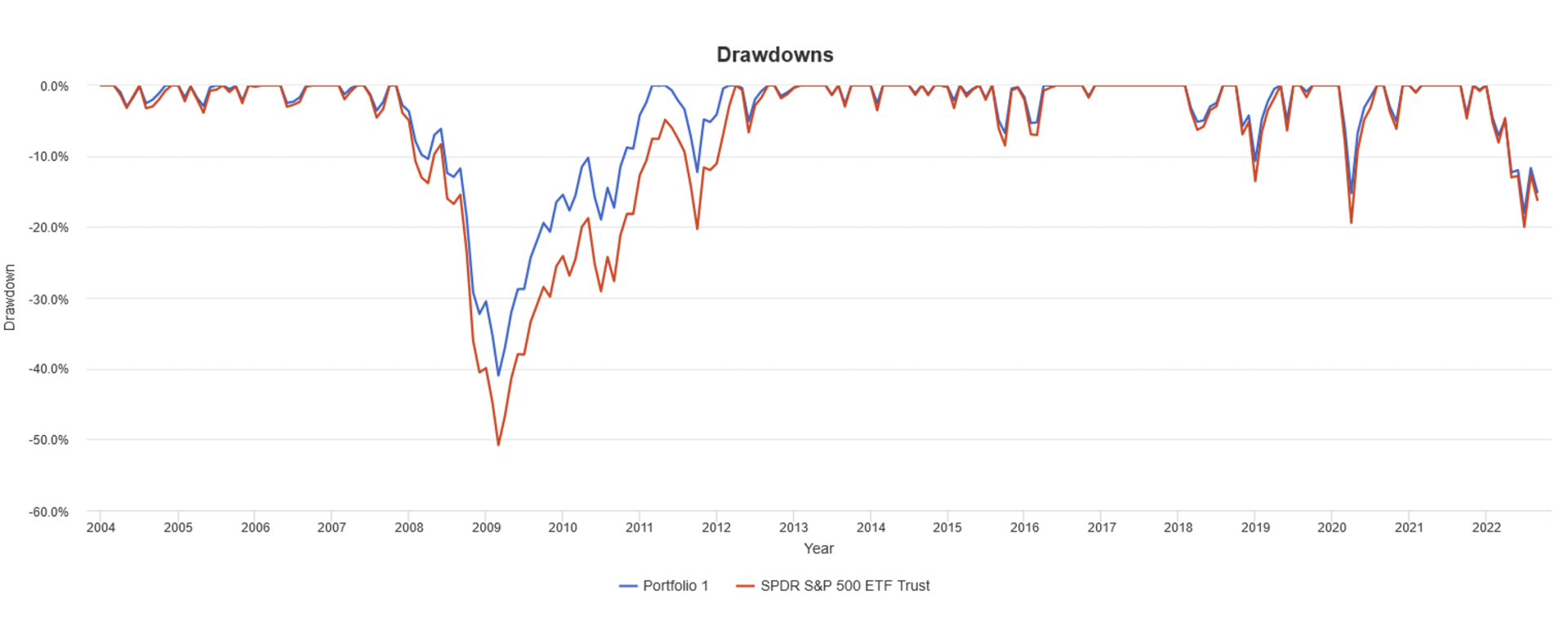

ตัวอย่างพอร์ตแบบ หุ้น 80% และ ตราสารหนี้ 20%

จะเห็นว่า ตอนเจอวิกฤตของการเงิน เจอ Max Drawdown -40% ในขณะที่ปี 2022 เจอประมาณ -20% จะมีระยะเวลา recovery ให้มูลค่าพอร์ตขึ้นมาเท่าเดิมประมาณ 2 ปี แต่ผลตอบแทนของพอร์ตระยะยาวจะได้ 8.17% ต่อปี

ตัวอย่างพอร์ตแบบ หุ้น 50% และ ตราสารหนี้ 50%

จะเห็นว่า ตอนเจอวิกฤตของการเงิน เจอ Max Drawdown -24.76% ในขณะที่ปี 2022 เจอประมาณ -16% จะมีระยะเวลา recovery ให้มูลค่าพอร์ตขึ้นมาเท่าเดิมประมาณ 1 ปี กับ 3 เดือย แต่ผลตอบแทนของพอร์ตระยะยาวจะได้ 6.49% ต่อปี

ตัวอย่างพอร์ตแบบ หุ้น 20% และ ตราสารหนี้ 80%

จะเห็นว่า ตอนเจอวิกฤตของการเงิน เจอ Max Drawdown -12.12% ในขณะที่ปี 2022 เจอประมาณ -12% จะมีระยะเวลา recovery ให้มูลค่าพอร์ตขึ้นมาเท่าเดิมประมาณ 9 เดือน แต่ผลตอบแทนของพอร์ตระยะยาวจะได้ 4.53% ต่อปี

ลองสำรวจตัวเองว่า สามารถรับรู้การเห็นมูลค่าลดลงได้มากน้อยแค่ไหน ก่อนจะตัดสินเลือกพอร์ตการลงทุน

บทความโดย

สมพจน์ พัดสุวรรณ AFPT / IP

BMK Wealth Management "เคียงข้างทุกความมั่งคั่งอย่างยั่งยืน"